Аналитический релиз FCG специально для нового сезона СРМ!

FASHION INDUSTRY 2021.

NEWS & ANALYTICS

ВЛИЯНИЕ ПАНДЕМИИ НА FASHION РЫНОК

По предварительным оценкам сокращения объемов рынка 2020 года в масштабах глобального рынка международными fashion экспертами дается прогноз в коридоре 20-25%, при этом это сокращение в меньшей мере выражено в люксовом сегменте, сокращение которого оценивается в пределах 15%.

Рынок РФ соответствует глобальным трендам, и на текущий момент сокращение объемов рынка FCG предварительно оценивает в 20-22%. При этом падение прибыли компаний значительно выше, дополнительные расходы на адаптацию к условиям работы в пандемию, инвестиции в различные антикризисные меры, периоды карантинов, вынужденные скидки привели к радикальному сокращению чистой прибыли многих fashion компаний в 2020 г.

Основной удар пришелся на компании среднего и малого бизнеса, и силу этого удара мы сможем оценить по результирующим фискальным отчетам налоговых органов, по драматичному сокращению налоговых поступлений от среднего и малого бизнеса в 2020 г. Согласно материалам Ассоциации компаний розничной торговли (АКОРТ, объединяет крупнейшие российские торговые сети) более половины несетевых торговых точек закрылись в РФ за время пандемии с марта по июль.

Не менее тяжелый удар пришелся на компании, импортирующие международные бренды в РФ. Весной и летом произошло радикальное сокращение бюджетов на закупки коллекций, и соответствующее последующее сокращение импорта, и сокращение товарооборота новых коллекций зарубежных торговых марок.

Основной удар по сокращению продаж пришелся на средний сегмент, основу которого составляют игроки среднего и малого бизнеса, западные бренды-поставщики. Продажи таких компаний сократились от 15% до 50%. В бюджетном нижнем сегменте, который представляет почти 2/3 рынка РФ, продажи у различных компаний сократились в диапазоне 10%-30%. Наиболее устойчивыми к кризису оказались крупные компании лидеры рынка, и особенно компании, которые получили серьезную государственную поддержку. Их продажи сократились в диапазоне 10-15%.

Информация от крупных розничных компаний является очень важной, и ясно указывает на тренд сокращения спроса, но она не является линейно репрезентативной для точной оценки общего состояния рынка, так как крупные розничные компании имеют более высокую устойчивость к спадам спроса.

Так, например, такие компании, как ПАО «Детский мир», ООО «Эйч энд Эм», ООО «ТВОЁ», АО «Зара СНГ», ООО «АДИДАС», ООО «КАРИ», ООО «Остин», ООО «Спортмастер», АО «Мелон Фэшн груп», ООО «Трейд Менеджмент» (ТС Lady & Gentleman) входят в реестр системообразующих предприятий из перечня правительства и имеют разнообразные приоритетные права, в том числе на отсрочки по налогам, субсидии на возмещение затрат, льготные кредиты и государственные гарантии, согласно постановлению Правительства от 10 мая 2020 года №651. Кроме того, у этих компаний есть управленческий рычаг «масштаба», то есть получения максимально компромиссных условий от арендодателей, поставщиков, партнеров. Суммарная доля 10 холдингов — лидеров одежного ритейла составляет около 1/6 части от общего объема рынка, и их показатели, указывая на негативный тренд, иллюстрируют его в самом «позитивном» варианте.

СТРАТЕГИИ РИТЕЙЛЕРОВ

О последствиях COVID-19 говорить пока рано, так как мы еще находимся в самом разгаре пандемии, процесс трансформации рынка активно продолжается. О результатах этого исторического процесса мы сможем говорить только после того, когда пик пандемии будет пройден, и появятся признаки стабилизации ситуации. На текущий момент, а это самое начало 2021 года, мы можем наблюдать только первые реакции людей и рынка на новые условия существования «внутри кризиса».

И надо признать, что мы вынужденно адаптируемся и начинаем привыкать к запретам на путешествия, к масочным режимам, к дистанционному формату социализации. Тем не менее, мы все считаем все эти новые правила жизни временными, «переходными», и живем с ощущением, что этот этап просто надо «пережить-перетерпеть». Именно на этой аксиоме «пережить» строились стратегии компаний в 2020: пережить тяжелые времена. Соответственно все краткосрочные стратегии 2020 – это оперативные стратегии «на выживание», в которых наиболее важным является скорость адаптации, когда стоит вопрос выжить — все средства хороши. В кризисы «модно быть рациональным».

Для компаний 2020 г. стал школой на гибкость и способность к трансформациям: для руководителей – тренировкой способности принимать смелые решения в ситуации неопределенности, для специалистов – тест на готовность к самообразованию и самодисциплине.

2020 — это переход к новому стилю управления, это управление по «принципу открытой системы». Отказ от линейного планирования и от жесткой структурной иерархии. Принцип: «проворность важнее проверенности», год тренировки на готовность к эксперименту и тестированию, год поиска возможностей максимальной гибкости и адаптивности в закупках, в производстве, ценообразовании, в коммуникации, в продукте, в системах дистрибуции.

В ПРОИЗВОДСТВЕ:

- Пересмотр и формирование пула гибких подрядчиков/производителей, включая ателье и малые швейные предприятия. Поиск локальных партнеров.

- Поиск возможности оперативного доступа к сырью: поворот в сторону короткого цикла закупок тканей, к новым возможностям оперативной цифровой печати, оперативному проектированию и т.п.

- Малые тиражи и тестирование до запуска моделей в тиражное производство. Развитие инновационной для fashion формы конструирования – это тестовое digital моделирование.

В РОЗНИЦЕ:

- Мультиканальные продажи и гибкая возможность оперативного перераспределения активных продаж между каналами.

- Новые формы в offline: рop up магазины, коллаборации с продуктовыми/ интерьерными/ и др. сетями.

- Развитие социально-этичного шоппинга в период пандемии (дистанцирование/ дезинфекция/ предварительная регистрация/ бесконтактные доставки и т.п.)

- Гибкие правила в арендных отношениях: возможность краткосрочной аренды, отсутствие «карательных» пунктов в договорах, быстрая трансформация пространства под новые условия.

Важнейший вывод 2020 – Direct to Client. Несмотря на бурное развитие продаж через маркетплейсы, бренды осознали важность и необходимость выстраивать собственные прямые связи с клиентами, так как только собственные каналы продаж позволяют держать в руках реальное управление продажами, понимать реальный спрос, контролировать сбыт, планировать маржу и управлять скидками, коммуникацией и презентацией.

МУЛЬТИКАНАЛЬНОСТЬ 2020

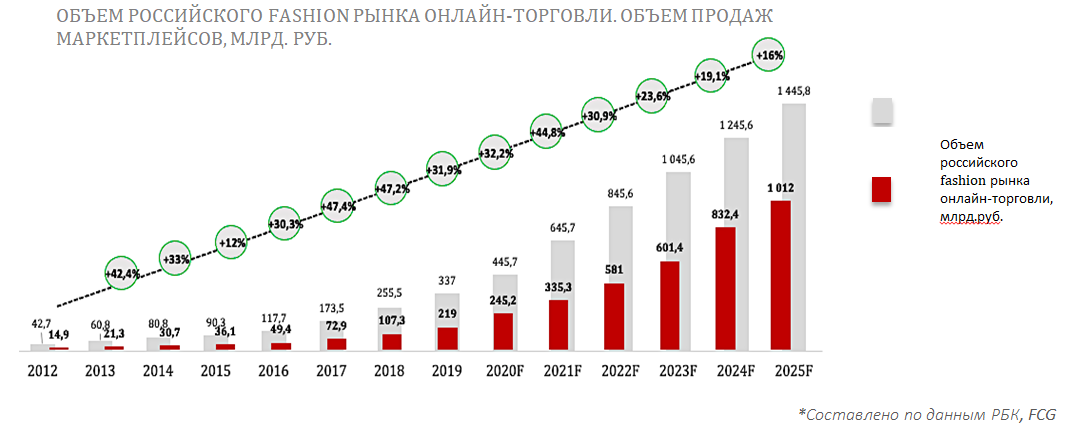

Социальное дистанцирование простимулировало еще большее количество потребителей к цифровым платформам. Люди, которые ранее никогда не пользовались онлайн-услугами адаптировали свое поведение во время пандемии, и, вероятнее всего, продолжат пользоваться онлайн-услугами и после. Пандемия и ограничительные меры в России обеспечили дополнительный приток более 15 млн. новых покупателей в онлайн-магазины. Речь идет о клиентах, которые раньше никогда не делали покупки в интернете или делали давно и перестали до пандемии. Очевидный итог 2020 г., который простимулировала и закрепила пандемия, – это усиление роли и доли онлайн канала продаж: прежде всего маркетплейсы, а также собственные онлайн магазины брендов, продажи через социальные сети. Пандемия усилила тренд опережающего роста маркетплейсов, сегодня именно на этих площадках мы видим самые высокотехнологичные инновационные диджитал прорывы. Несмотря на общее падение продаж одежды в пандемию, оборот маркетплейсов экстенсивно вырос, например прирост Wildberries за 9 месяцев 2020 составил 104%. В перспективе пяти лет прогнозируется, что доля онлайн торговли перешагнет планку 50% и интернет станет ведущим каналом продаж.

Большинство российских покупателей после снятия карантинных мер не намерены отказываться от старых привычек и планируют посещать физические магазины, как и раньше. По данным исследования Ромир, даже на фоне карантинных ограничений пандемии только 25% опрошенных россиян планируют отказаться от покупок оффлайн. Традиционные магазины не исчезнут, так как имеют не только преимущества примерки и моментального получения товара, но и функцию социализации.

Таким образом, основной тренд развития розничного бизнеса в 2020 достаточно очевиден – это поиск баланса между физическими и виртуальными каналами продаж. Fashion компании ищут собственные формулы сбалансированных мультиканальных продаж и предлагают расширение спектра услуг за счет соединения «физических» удобств традиционных магазинов и виртуального ритейла, работающего 24/7.

ВЗГЛЯД ЗА ГОРИЗОНТ

Если весной 2020 говорили о возможном восстановлении fashion рынка к осени 2021 года, то уже через полгода стало очевидно, что путь к восстановлению будет значительно длиннее. С приходом второй волны пандемии был пересмотрен прогноз силы влияния пандемии на экономики всех стран. Прогноз необходимого периода жестких карантинных ограничений, предполагающий ограничения в социализации, перемещениях, международных проектах был сдвинут к концу 2021 г. Модный рынок – это отражение не только экономии, но прежде всего социальной динамики, культурных связей и жизни в «физическом мире», позволяющем свободное перемещением и общение людей.

Таким образом, на сегодняшний день оптимистичный прогноз темпов восстановления рынка – это 2 года, предполагает восстановление спроса и оборотов рынка к осени 2023 года. Пессимистичный прогноз сдвигает эту границу к 2025 году.

Вопреки тренду глобализации, основному тренду последних десятилетий, пандемия привела к радикальному изменению самой экономической парадигмы развития – откат от глобализации, размежеванию экономик стран, их замыканию «внутри себя», закрытию границ и локализации.

В связи с этим, восстановление различных географических регионов также будет отличаться. Так, например, fashion ритейл Европы, максимально зависимый от «внешнего мира», а именно от индустрии туризма, от возможностей экспорта своей продукции по миру и т.п., — будет восстанавливаться по мере восстановления туризма, деловых командировок, путешествий и развития международных связей. Это более медленное восстановление на первом этапе. Напротив, рынки, которые ближе по своей модели к «натуральному хозяйству», производящие и потребляющие активно свой внутренний продукт имеют шанс восстанавливаться быстрее других.

Россия имеет возможности более быстрого выхода на до-пандемический уровень. Основаниями для возможности позитивного сценария являются следующие факторы:

- Стабилизация в международных отношениях;

- Устойчивые цены на нефть, рост международного спроса на нефть;

- Подъем локальной экономики, которая с 2014 была ориентирована на стратегии импортозамещения и на развитие локальной продукции;

- Доступность вакцинации и отказ от карантинных мер внутри страны;

- Невысокая зависимость модного рынка от международного туризма.

Важно добавить, что восстановление рынка также связано с изменениями в приоритетах интересов и ценностей людей, на первый план выходят ценности здоровья, безопасности и стабильности. Вместе с этим укрепляется тренд на эко-ответственность, сокращение потребления, цикличную экономику, предполагающую безотходное производство и максимальную полезную «амортизацию» вещей — их вторичные продажи, переработку. Потребность в сезонном обновлении гардероба сменяется потребностью рационального отношения к покупкам, если до 2014 г. в РФ люди были готовы тратить на fashion продукцию до 9-11 % от располагаемого дохода, то теперь они считают разумным тратить вдвое меньше, при этом заранее тщательно планируя эти расходы.